Die Inflation ist zu einem der beherrschenden Themen geworden. Sie prägt nicht nur viele alltägliche Entscheidungen mit – selbst die ZDF heute-show hat in ihrer Ausgabe vom 06.05.22 ganze 17 Minuten Sendezeit, also gut die Hälfte der ganzen Sendung, der Inflation und den steigenden Bauzinsen gewidmet. Warum bewegt die Menschen dieses Thema so sehr? Welche Folgen hat die Inflation und die steigenden Zinsen, insbesondere für Immobilieninvestor:innen? Und bringt die Zinswende den Ausweg aus der Inflation? Die Antworten finden Sie in diesem Blog-Artikel.

Warum wird aktuell alles teurer?

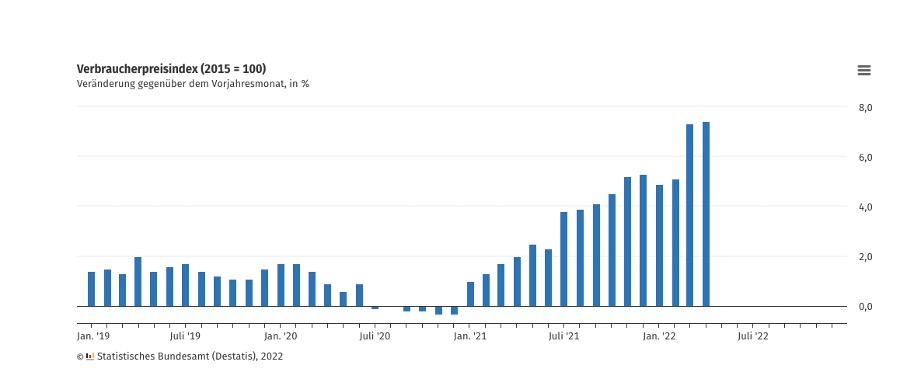

Die aktuelle Inflation hat mehrere Gründe und einige davon sind nicht ganz neu. So war es auch nicht das erste Mal, dass die heute-show das Thema Inflation aufgegriffen hat. Bereits im Dezember 2021 hat die Satiresendung davor gewarnt, dass das deutsche Lieblingsgetränk, das Bier, bald deutlich teurer werden wird. Die Brauereien würden schließlich die steigenden Rohstoffkosten an die Gastronomie und den Handel weitergeben. Damals lag die Inflationsrate noch bei 5,4 %. Mittlerweile sprechen wir von 7,4 % (04/22) Tendenz weiter steigend (Vgl. Abbildung 1).

Ein zentraler Auslöser der Inflation war die lockere Geldpolitik der Zentralbanken, um die Folgen der Corona-Pandemie einzudämmen. Die Gleichung ist einfach: Wenn mehr Geld in Umlauf gebracht wird, während gleichzeitig die Wirtschaftsleistung stagniert oder sinkt, kommt es zur Geldentwertung. Die Störung der Lieferketten und Lieferengpässe infolge der Corona-Pandemie stellten in den vergangenen zwei Jahren einen weiteren Grund für die steigende Inflation dar. Verschärft wurde der Preisanstieg jüngst zudem durch den Ukraine-Krieg. Dieser löste eine Neuordnung am Energiemarkt aus, was zu einem drastischen Preisanstieg bei Rohstoffen wie Öl und Gas, aber auch von Lebensmitteln führte.

Wie hängen Zinsen und Inflation zusammen?

In der klassischen Ökonomie gibt es einen direkten Zusammenhang zwischen Zinsen und Inflation. Einfach ausgedrückt heißt das: Zinsen machen Geld teurer. Wenn weniger Geld in Form von Krediten in die Wirtschaft kommt, hat diese die Möglichkeit sich abzukühlen. Das heißt, weniger Waren und Rohstoffe werden nachgefragt, wodurch die Preise sinken. Gleichzeitig soll die Menge des im Umlauf befindlichen Geldes reduziert werden, indem Sparen durch die steigenden Zinsen attraktiver wird. Ein Weg, um der Inflation entgegenzuwirken, ist demnach die Anhebung der Leitzinsen.

Die Zinswende in den USA ist bereits eingeläutet: Mit einem kräftigen Anstieg der Leitzinsen um 0,5 Prozentpunkte hat die US-Notenbank Fed ein Zeichen des Abschieds von der ultralockeren Geldpolitik gesetzt. Erste Andeutungen für eine Zinswende in Europa gibt bereits. In Europa liegen die Leitzinsen der EZB für die Euro-Länder seit März 2016 bei null Prozent. Die Absenkung der Zinsen war eine Reaktion auf die Finanzmarktkrise von 2008 und die europäische Schuldenkrise. Aktuell federt die Nullzinspolitik auch die hohen Staatsausgaben während der Corona-Krise ab und stützt die Wirtschaftskraft. Die EZB-Direktoriumsmitglied Isabel Schnabel forderte jedoch eine Zinserhöhung im Juli. Zuvor sollten zudem die Nettozukäufe von Anleihen eingestellt werden.

Auswirkungen der Zinswende auf die Baukreditzinsen

Besonders im Neubausektor sind die Auswirkungen der Zinswende derzeit zu spüren. Viele Geschäftsbanken nutzen bereits heute die Gelegenheit, um die Baukreditzinsen anzuheben. Laut Interhyp stiegen die durchschnittlichen Baukreditzinsen mit einer Laufzeit von zehn Jahren in den vergangenen vier Monaten um 1,6 Prozentpunkte auf ca. 2,6 Prozent an – der größte Anstieg seit 1999. Kreditfinanziertes Bauen wird durch diesen Anstieg zusätzlich zur Teuerung durch die Inflation und die steigenden Rohstoff- und Energiepreise noch einmal teurer.

Sind Immobilien nach wie vor eine gute Investition?

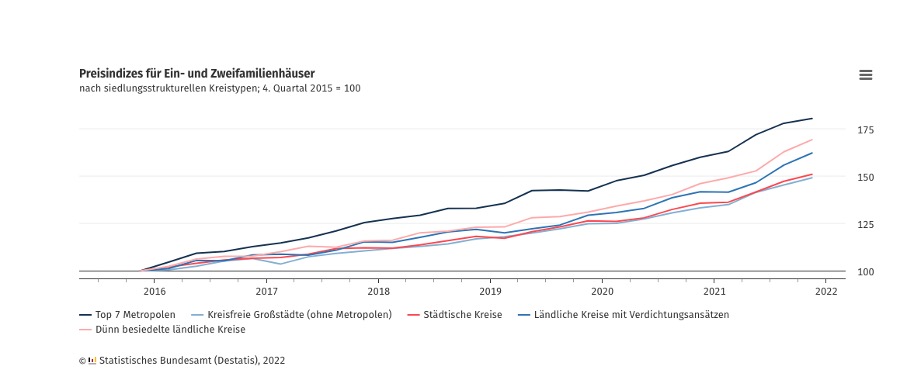

Was bedeutet diese Situation für Immobilieninvestments? Gerade zu Inflationszeiten gelten Immobilien ein beliebtes Instrument zum Vermögensschutz. Daher stammt auch der gute Ruf von Immobilien als bester Fluchtwährung in Krisenzeiten und ihre Bezeichnung als „Betongold“. Und auch, wenn das Bauen derzeit teurer wird, bleibt die Nachfrage auf dem Immobilienmarkt konstant hoch. Der Hauptgeschäftsführer der VDP, Jens Tolckmitt, urteilt über die jüngste Marktentwicklung: „Der Immobilienmarkt in Deutschland befindet sich weiterhin im Aufwind – und das, obwohl die Pandemie nach wie vor nicht ausgestanden ist und mit dem Angriffskrieg Russlands auf die Ukraine ein höchst beunruhigender exogener Schock eingetreten ist.“

Besonders die Preise für bestehende Wohnimmobilien steigen aufgrund der anhaltenden Wohnungsknappheit weiter an. Im Vergleich zum Vorjahr stiegen die Preise im 4. Quartal 2021 um 12,7 Prozent. Wenngleich man sich an Preissteigerungen auf diesem Niveau nicht gewöhnen sollte, sieht VDP-Präsident Louis Hagen positiv in die Zukunft. Während er mit einer „abflachenden Dynamik“ rechnet, erwartet er weiterhin „steigende Immobilienpreise“. (Vgl. Abbildung 2)

Sparer:innen sind die Leidtragenden der Inflation

Die steigenden Zinsen und die Inflation erhöhen derzeit den Druck auf die Märkte und die Unsicherheit der Menschen. Doch auch wenn das Ausmaß heute deutlich ist, hat sich an einem grundlegenden Umstand nichts verändert: Die eigentlichen Leidtragenden der Inflation sind die Sparer:innen,die Ihr Geld auf dem Giro- oder Tagesgeldkonto liegen lassen. Schon während der Corona-Krise stieg die Sparquote in Deutschland auf ein Rekordniveau. Selbst bei einer geringen Inflationsrate und Nullzinsen führte dies zu einer effektiven Geldentwertung.

Selbst wenn künftig das Geld, das auf dem Spar-, Giro- oder Tagesgeldkonto lagert, geringfügig verzinst wird, verliert das Vermögen stetig an Wert. Angesichts einer Inflationsrate von ca. 7,5 Prozent werden Sparer:innen wohl allein in diesem Jahr viele Milliarden Euro verlieren. Michael Stappel, Chefvolkswirt der DZ Bank und Autor einer Studie über das Sparverhalten der Deutschen, schätzt, dass sich diese Verluste auf ca. 116 Milliarden Euro summieren werden.

Wenn im Alltag der Preisanstieg so deutlich spürbar ist, wie es aktuell der Fall ist, werden große Anschaffungen und Investitionen meist in die Zukunft verschoben. Doch gerade dieses Verhalten befördert im Fall von Erspartem und Barvermögen den künftigen Kaufkraftverlust. Umso mehr muss der regelrechte Ausverkauf, der auf nahezu allen Märkten zu beobachten ist, ein Stück weit verwundern. Denn auch in Form von Geldwährungen sind diese Vermögen dem Wertverfall ausgeliefert. Nur Sachwerte sind werterhaltend oder steigen sogar im Wert. Immobilien sind solche realen Werte, die besonders in Krisenzeiten an Attraktivität gewinnen.

Investieren Sie mit Verumvest in Immobilien als Inflationsschutz

Wir sind davon überzeugt: Gerade in Zeiten der Inflation sind Immobilieninvestments ein idealer Schutz vor der Geldentwertung. Auch, wenn es im Neubau-Bereich durch höhere Bauzinsen und die hohen Energiekosten zu Preissteigerungen kommt, bleibt Nachfrage nach bestehenden Wohnimmobilien auf absehbare Zeit hoch. Damit können Immobilien auch in Zukunft ihre Funktion als Inflationsschutz erfüllen. Wenn Sie Ihr Vermögen gegen die Inflation abzusichern wollen, empfehlen sich daher nach wie vor Immobilien als Kapitalanlage.

Verumvest unterstützt Sie dabei, in voll vermietete, modernisierte Immobilien zu investieren. Vereinbaren Sie einen kostenfreien Beratungstermin mit Verumvest und investieren Sie erfolgreich in Immobilien.

Zurück zur Übersicht